核心摘要

●石化行业下游需求转弱 景气小幅回落

11月,北半球入冬后,气温普遍较低,经济活动转弱,需求下降。燃料加工业与橡胶、塑料及其他聚合物制品制造业景气指数环比增速出现明显回落。化学原料和化学制品制造业因受供应过剩的影响,景气指数回暖滞后,惯性下环比增速保持正增长,但同比增速快速回落。

国际原油价格自10月下旬以来逐步走低,石化行业成本端支撑逐步走弱;进入11月,在供需双弱的情况下,成本利润率回落,行业生产热度随之下降。但从同比增速来看,存货周转率较10月变化不大,需求符合季节性规律,剔除季节性因素后,需求略好于上年同期水平。

整体来看,石化行业市场信心偏弱,企业对淡季存货周转率环比下滑保持谨慎态度,调产降负意愿较强。

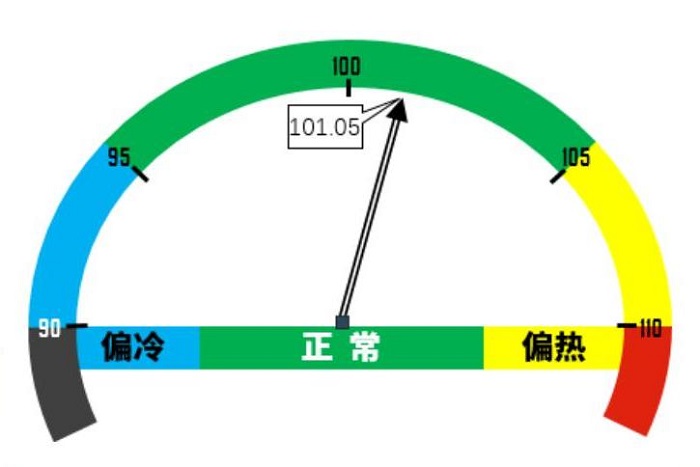

景气区间

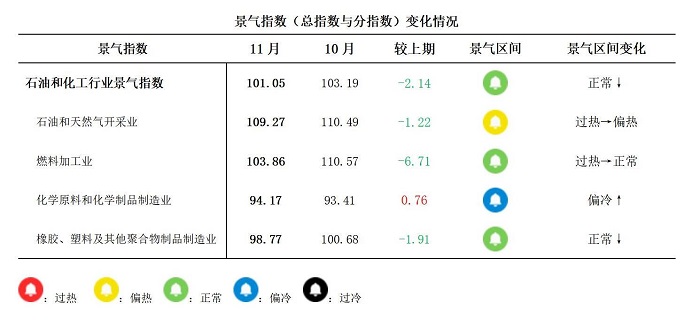

景气指数

热点聚焦

●全球通胀降温,制造业低迷,衰退风险仍在

全球通胀降温明显。10月,欧元区消费者物价指数(CPI)下降至4.2%,美国CPI下降至3.2%,中国CPI同比下降0.2%,全球通胀数据普遍低于预期值。与CPI相比,生产价格指数(PPI)增速回落幅度更大,失去价格支撑的制造业普遍较为低迷。三季度,欧元区国内生产总值(GDP)环比下滑0.1%,英国GDP环比增速0%,日本GDP增速环比下降2.1%;美国四季度GDP预期大幅下调。经合组织(OECD)在经济展望中预计,全球GDP增速将从2023年的2.9%下滑至2024年的2.7%。OECD认为,主要经济体普遍面临债务的可持续压力,虽然经济硬着陆风险有所降低,但经济衰退风险并未消失。

建议及提示

●市场预期

成本利润率转弱叠加进入淡季,市场信心偏弱,谨慎观望心态较强。

●风险提示

国际市场提前进入经济衰退预期,大宗商品价格二次探底趋势明显。贵金属价格大幅上行反映出市场风险偏好升温,同时也反衬出大宗商品价格处于超调区间。

一、石油和化工行业景气指数概况

11月,石油和化工行业景气指数由涨转跌,回落到101.05,较10月下跌2.14个百分点,但仍处于正常偏上区间;较2022年11月上涨5.52个百分点,同比增速较10月回落0.64个百分点。

11月,中国经济呈现弱复苏状态。国家统计局数据显示,11月份,制造业采购经理指数(PMI)为49.4%,比10月下降0.1个百分点,仍处于理论收缩区间。11月,重点城市新房供应增加,需求转入淡季,新房销售与去年同期持平,库存与10月持平,二手房成交环比微增。10月新增社融1.85万亿元,同比多增9108亿元,货币M2与M1剪刀差走阔,人民币贷款增加7384亿元,同比多增1058亿元,人民币贷款余额同比增速10.9%,保持稳定。国际市场,主权债券收益率大幅回落,黄金价格大幅上升,大宗商品价格呈高位回落态势,能源价格跌幅明显,有色金属(不含贵金属)和黑色金属同步走弱。

11月,石油和化工行业景气指数环比下降2.14个百分点。分行业来看,随着雨雪天气的增加,出行需求减少,燃料加工业景气指数环比下降6.71个百分点,从过热区间跳过偏热区间直接回落至正常区间,在分行业中降幅最大。橡胶、塑料及其他聚合物制品制造业也受到淡季需求转弱的影响,存货周转率回落,景气指数环比下降1.91个百分点。受国际油价持续下滑的影响,石油和天然气开采业景气指数环比下降1.22个百分点,从过热区间回落至偏热区间。由于上下游传导需要时间,化学原料和化学制品制造业景气指数环比维持正增长0.76个百分点,但环比增速较10月回落3.26个百分点。

二、热点分析及未来展望

1.通胀降温叠加生产放缓 警惕全球经济衰退风险

10月全球通胀降温明显,下降幅度普遍超预期。10月,欧元区CPI初值较9月的4.3%大幅放缓至2.9%,为近年来最低水平。中国10月CPI同比下降0.2%,较9月下降0.2个百分点;PPI同比降低9.4%,连续6个月下滑。10月,美国CPI同比上涨3.2%,较9月下降0.5个百分点;PPI同比增速1.3%,较9月下降0.9个百分点。

从宏观经济角度看,通胀降幅超预期是紧缩货币政策效用滞后影响经济活动的表现。随着北半球进入冬季,生产活动逐步减少将会增加经济增速放缓的压力和市场衰退的预期。11月,全球制造业普遍出现收缩的状态,从PMI指标即可看出制造业均进入收缩区间(数值低于50):欧元区43.7、美国49.4、中国49.4。

在全球通胀降温与生产放缓的双重压力下,市场信心低迷,经济衰退的风险不断上升,这都将加剧大宗商品价格下跌的风险。大宗商品价格的下跌会导致供给侧去库存的意愿上升,市场容易形成“价格下降—主动去库存”螺旋,进入寻底状态。市场走出寻底状态仍需要依靠成本端发力。制造业需求低迷导致能源供应出现短期的边际过剩,OPEC+减产协议能否有效执行就成为维持能源供需紧平衡的关键,同时也需要关注极端气候导致能源供应紧张的可能。2024年1月底,能源价格仍存在较大反弹的机会,市场需要应对能源价格的双向波动风险。

2.理解经济转型和长期可持续性

11月17日,中国人民银行、国家金融监管总局、中国证监会联合召开金融机构座谈会。座谈会提出,要一视同仁满足不同所有制房地产企业的合理融资需求,做到“三个不低于”(即各家银行自身房地产贷款增速不低于银行业平均房地产贷款增速,对非国有房企对公贷款增速不低于本行房地产增速,对非国有房企个人按揭增速不低于本行按揭增速)。同时座谈会还提出,建立房企白名单机制,要求金融机构积极服务房地产“三大工程”,即保障性住房、城中村改造、平急两用设施。金融市场支持政策是房地产供给侧政策的加码,对于稳定金融市场稳定也有重要作用。但需要注意的是,中国房地产正在向长效发展机制转型。11月13日,住房和城乡建设部部长倪虹表示,从要素资源科学配置入手,以人定房、以房定地、以房定钱,防止市场大起大落。

过去20年,房地产在中国经济发展中起到了关键作用,也是大宗商品市场需求的主要拉动力量。中国人民银行行长潘功胜表示,传统增长模式过度依赖基础设施和房地产投资,也许短期内能实现更高增速,但也会固化结构性矛盾,损害增长的可持续性。当下中国正处在经济转型升级的时期,能源转型、产业转型、金融转型同步发生,信贷增长的结构性切换必然会引发阶段性的波动,这也是转型的必然成本。对此,中国人民银行在三季度《货币政策执行报告》中有系统性的论述,需要注意的是中国的货币政策将始终保持稳健审慎的原则,银行业将会更注重盘活存量信贷,使信贷从低效领域向高效领域切换。

2023年三季度,特别国债、地方特殊再融资债券集中发行尤其会导致短期的流动性偏紧。央行货币政策更加稳健中性,而财政政策发力重点要看2024年一季度,年末供给侧压力加大,逆周期和跨周期政策措施仍有较大空间,市场需要保持充分的耐心和信心。

3.石油和化工行业景气展望

11月,受淡季影响,石油和化工行业景气见顶回落,整体处于正常区间。成本端的大幅波动使企业调控生产的难度增加是早有预见的情况,能源价格的双向大幅波动还将持续一段时间。全球经济放缓叠加通胀降温导致年末行业压力较往年同期要大一些,这种情况或将延续至2024年1月,但从2024年2月开始,全球央行或将陆续进入降息周期,市场信心会逐步好转。综上所述,12月,石油和化工行业景气将延续回落趋势,景气指数仍有降至偏冷区间的可能。

附录

1.指数结构

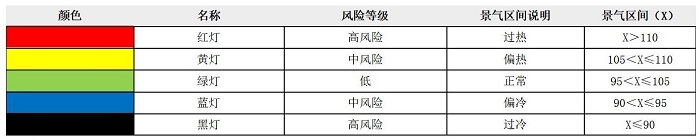

2.景气区间

3.景气指标说明

生产热度是根据产品的价差、开工、库存3个基本面数据,通过行业生产热度核心算法计算得到的景气指标,反映企业经理人对生产经营的调整。对企业生产运行情况反映较为敏感和领先,稳定性低于成本利润率、存货周转率。

成本利润率是反映行业投入产出水平的重要指标,在效益指标中较为敏感,稳定性最高。从微观景气循环周期上来说,成本利润率高是景气度高的证明。

存货周转率即存货的周转速度,反映存货的流动性和资金占用量是否合理,是衡量企业资金利用率的核心指标。其稳定性和敏感性介于生产热度和成本利润率中间。

(本条资讯相关内容来自中国化工报)